自動車保険は車の所有者であればほとんどの方が加入している保険です。

にも関わらず、自動車保険の内容について詳しい人はほとんどいません。

そればかりか自動車保険の内容を見直してみると「自分が思っていた内容と違う」「自分の条件に遭っていない」と言う方が一定数います。

今回はそんな自動車保険の内容をできるだけ簡単に解説します。

この記事を読んで理解すれば、間違った内容で自動車保険に加入してしまうことはなくなります。

出来る限り専門用語は避けて分かりやすく解説しますが、少しだけ用語の説明させてください。

- 保険料:加入者が保険会社に支払うお金のこと

- 保険金:保険会社が補償内容によって加入者に支払うお金のこと

たった一文字違うだけで真逆の意味になってしまいますのでご注意ください。

自動車保険の基本的な補償

「自動車保険の補償」と聞くと、とても難しく感じてしまうでしょう。

実際に細かい内容まで知ろうとすると、非常に難しく、自動車保険のプロでさえマニュアルや約款で確認しないと分からないことがあります。

しかしながら、自動車保険で最も重要な補償はたった4つしかありません。

この4つを押さえておけば合格点です!細かい特約などは「うなぎにかける山椒」程度に考えれば良いと思います。

重要な4つの補償について説明します。

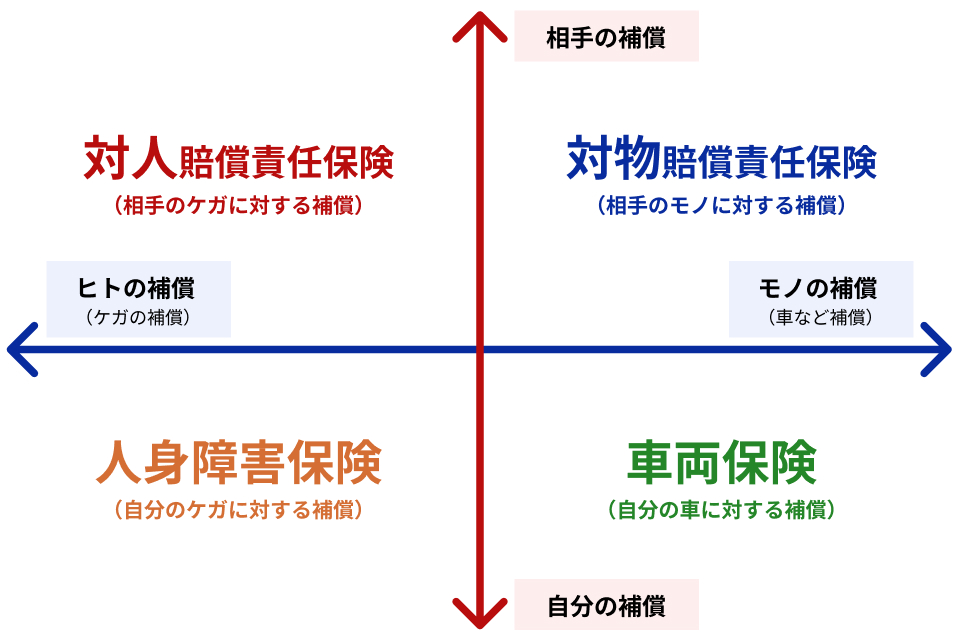

「ヒト」か「モノ」か、「自分」か「相手」か

下の図をご覧ください。

横軸(青の線)と縦軸(赤の線)で4つのエリアに分かれています。

横軸は左側が「ヒトの補償(ケガの補償)」を示し、右側が「モノの補償(車などの補償)」を示しています。

縦軸は上側が「相手の補償」、下側が「自分の補償」を示しています。

図に示す通り、分けられた4つのエリアは下記のような補償を示しています。

- 左上:相手のケガの補償

- 右上:相手のモノの補償

- 左下:自分のケガの補償

- 右下:自分の車の補償

自動車保険は難しく考えがちですが、最も重要なのはこの4つの補償がどのようになっているのかです。

さらに4つの補償の内2つは「無制限」に設定するのが良いとされていますので、実質考えるべきは2つだけです。

詳しくは後述します。

上記の4つの補償にはそれぞれ名前がついています。

- 左上:対人賠償責任保険(相手のケガの補償)

- 右上:対物賠償責任保険(相手のモノの補償)

- 左下:人身傷害保険(自分のケガの補償)

- 右下:車両保険(自分の車の補償)

それぞれ簡単に説明します。

基本的かつ重要な4つの補償

対人賠償責任保険

よく「対人(タイジン)」と言われる保険です。相手がいる事故などの場合に、相手のケガの治療費などを補償する保険です。

相手に関わる保険なので「無制限」で加入しましょう。

自動車保険に加入する目的として「自分のケガや車の補償をしてもらうことで治療費や修理費用の負担を軽くしたい」ということはもちろんあります。しかし、自分よりも相手のケガや修理費用などを補償することの方がより大切です。

また、相手となる人は一人とは限りませんし、どんなケガを負わせてしまうかも分かりません。最悪の事態になったとしても、事故の責任は運転手が被ることになります。

最悪のケースを想定して「無制限」で加入することで相手も自分も守ることにつながります。

対物賠償責任保険

「対物(タイブツ)」と呼ばれる保険です。対人賠償と同じく相手の被害が車だけに止まるとは限りません。過去の事例では電車を止めてしまったり、停電を引き起こしてしまい、多額の損害賠償請求をされたケースもあります。対物補償も「無制限」で加入しましょう。

「対人・対物は無制限」は自動車保険の常識です。

(私の前職では9割以上の方が対人・対物無制限で加入していました)

「無制限」と聞くと「保険料が高くなるんじゃないの?」と思われるかも知れません。

限度額を設けるよりも「無制限」にした方が高くなるのは確かです。しかし、差額は決して大きくありません。逆に言うと、限度額を設けても大して安くなりませんので「無制限」で加入しましょう。

人身傷害保険

前述したように、4つの補償があるとは言え、対人・対物は「無制限」が基本ですので、検討すべきは残る2つの保険「人身傷害保険」と「車両保険」です。

この2つの補償内容、補償される範囲によって保険料が違ってきます。

人身傷害保険は自分のケガの補償です。事故によってケガをしてしまた場合の、治療費が保険金として支払われます。同乗者がいた場合、同乗者のケガも補償されます。(保険会社によって条件が違う場合があります。)

人身障害保険の補償金額(上限)は3,000万〜7,000万円が一般的です。加入者の年収によって決める場合がほとんどですが、おおよそ年収の10倍を最低ラインとすると良いでしょう。

例)年収300万円の方は補償金額を最低でも3,000万円にする。

【特約】入通院定額給付金

人身障害保険によく設定される特約として入通院定額給付金があります。

特段の理由がなければ付帯する必要はありませんが、入院や通院が発生した場合に定額で保険金(10〜20万円)で支払われますので、ケガの補償を手厚くしたい方にはおすすめです。

(付帯することで保険料が上がります。)

(保険会社により特約の内容が異なります。)

車両保険

4つの補償の最後は「車両保険」です。自分の車が事故により破損してしまった場合、鈑金塗装や自動車整備の修理が必要になります。もしくは全損(修理不可能)になってしまった場合は乗り換え費用が必要でしょう。

車両保険では自分の車の修理費用や乗り換え費用が補償されます。

実は4つの補償のうち車両保険以外の3つについては、内容を変更しても保険料はそれほど大きくは変わりません。保険料の金額に最も影響が大きいのが「車両保険」です。それゆえに車両保険は人によって加入している人、していない人それぞれです。

当社でも事故後の車両の修理(保険による鈑金塗装修理)を承っていますが、加入状況は本当に人それぞれです。

車両保険の内容は大きく3つに分かれます。

- 車両保険なし

- 車両保険あり(限定条件)

- 車両保険あり(一般条件)

それぞれ説明します。

1. 車両保険なし

車両保険に加入しないと言うことです。つまり事故に遭った場合でも自分の車の補償はされませんので、修理にしろ乗り換えにしろ自身で負担することになります。

事故の過失割合(事故の責任の割合)によっては相手側が加入している保険会社から保険金が支払われる場合がありますが、少しややこしいのでここでは説明しません。

2. 車両保険あり(限定条件)

車両保険に加入しますが、車対車の事故に限り保険金が支払われます。(細かい条件は保険会社により異なります)

自分一人で壁にぶつかった、電柱にぶつかったなどのいわゆる「一人事故」は補償されません。

限定条件で車両保険に加入すると車両保険なしと比べて保険料が1.5倍ほどに増えます。

3. 車両保険あり(一般条件)

車対車の事故に加えて「一人事故」でも保険金が支払われます。

一般条件で加入すると車両保険なしと比べて保険料が2倍ほどに増えます。

車両保険は「なし」の場合と比べて限定条件で約1.5倍、一般条件で約2倍に保険料が大きく上がります。それゆえに加入するかどうか難しいところです。

車両保険で補償される金額は車が古くなるにつれて年々減少します。

私の個人的な見解としては新車の場合は一般条件で加入し、補償金額が30万円を切ったら車両保険なしにすると言うのが目安です。

また、車が全損になっても困らない(すぐに乗り換えの費用を捻出できる)人は加入する必要はないと考えています。つまり、乗り換え費用をすぐには捻出出来ない人やカーローンを組んでいる人は車両保険に加入することをおすすめします。

以上のように自動車保険には基本となる4つの補償があります。

- 対人賠償責任保険(相手のケガの補償)

- 対物賠償責任保険(相手のモノの補償)

- 人身傷害保険(自分のケガの補償)

- 車両保険(自分の車の補償)

4つの補償をどうするかが自動車保険にとってもっとも大事な項目です。

他の代表的な特約

自動車保険には様々な特約がありますが、その中でも代表的な特約を少しだけ紹介します。

ドラレコ特約

近年、車の購入時にドライブレコーダーを一緒に取り付けをする方がとても増えました。

直近の感覚では3人に2人は取り付けしていると思います。

保険会社でもドライブレコーダーに必要性を感じ、特約として用意されています。

しかも事故の際には自動的に保険会社へと情報が送られたり、通話ができるような通信機能が備わっているものもあります。

弁護士費用特約

弁護士費用特約は付帯すべき特約の一つです。その名の通り、弁護士が必要となった場合に、その費用を負担してもらえます。(上限がある場合があります)

「弁護士なんて必要ない」と思う方もいるかも知れませんが、そうでもありません。

例えばあなたが信号機で完全に停車している時に後ろから追突されたとしましょう。

その場合あなたの過失割合はゼロになる可能性が高いです。過失ゼロになった場合はあなたの保険会社は保険金を支払う必要がない(全て相手もしくは相手側の保険会社が負担)と言うことになります。

保険金を支払う必要がない場合、あなたの保険会社は交渉の場に出て来ず、相手側の保険会社とあなた自身が交渉することになりかねません。

そんな時に弁護士がいればどれほど心強いか知れません。

弁護士費用特約には特徴があります。

それは同居の家族の中で1人でも弁護士費用特約を持っていれば他の人は付帯する必要がなく、同居の家族も補償を受けることができます。重複して付帯する必要はありません。

個人賠償責任保険

個人賠償責任保険は自動車事故に関わらず、日常生活において他人にケガをさせてしまったり、他人の物を壊してしまった際の賠償責任を補償してくれる保険です。

自動車保険以外にも火災保険などで同様の特約が存在するため、重複契約には注意が必要です。

弁護士費用同様、同居の親族であれば補償が受けられるため、重複して付帯する必要はありません。

(重複して契約することで限度額が増える場合があります。)

運転者条件

自動車保険の基本的な4つの補償を押さえたところで、次は契約時の設定のお話です。

契約時に設定を間違えたばっかりに、無駄な保険料を払うことになったケースを見かけます。

自動車保険の内容をチェックしたら「内容が間違っていた」「思っているのと違った」という設定ミスランキングを集計したら、おそらくNo. 1になるであろう項目が運転者条件です。

それほどに運転者条件は間違って設定されていたり、前の設定から何年も放置されていることが多いです。

運転者条件って何?

「そもそも運転者条件って何?」と思われた方もいるかも知れません。

運転者条件とは、簡単に言うと「誰が運転をしますか?」ということです。

自動車保険の保険料は補償範囲の広さで決まります。補償範囲が広がるほど保険料は高く、補償範囲が狭まるほど保険料は安くなります。

運転者条件で運転する人の条件を広げたり、狭めたりできますが、必要以上に補償範囲を広げてしまっている人がいます。

適切な条件(範囲)を設定することで保険料を適切にしましょう。

運転者条件には大きく2つの設定項目があります。

- 年齢条件

- 運転者限定条件

一つずつ解説します。

年齢条件

運転者条件の一つ目が「年齢条件」です。運転者の年齢条件を定めることで補償範囲を定めます。

保険会社により多少異なりますが、年齢条件には下記の4種類があります。

- 全年齢補償:全ての年齢の運転者が補償の対象です。

- 21歳以上補償:21歳以上の運転者が補償の対象です。

- 26歳以上補償:26歳以上の運転者が補償の対象です。

- 35歳以上補償:35歳以上の運転者が補償の対象です。

年齢条件の設定ミスを防ぐためには次の2つが重要です

- 更新時(1年ごと)に年齢条件を見直す

- 年齢条件の適用範囲を知る

一つづつ見ていきましょう。

年齢条件を見直す

年齢条件の設定が間違っているケースで最も多いのが、昔に設定したまま放置されていることが原因です。

当たり前ですが運転者は契約後も年を重ねます。契約時に34歳だった人は1年後に35歳になっているにも関わらず年齢条件が「26歳以上補償」のままだったと言うのはよく聞くお話です。

運転者の年齢条件が適用される範囲

年齢条件の設定ミスの2つ目のケースは年齢条件の適用される範囲に関する間違いです。

保険会社によって範囲設定が異なりますが、大方は「本人、配偶者、同居の親族」までが年齢条件の適用を受けます。

注意すべきは「別居の家族」は年齢条件は関係ないということです。

「別居している20歳の息子がたまに実家に帰ってきた時に運転する」からと言って年齢条件を全年齢補償にする必要はありません。別居の息子には年齢条件は適用されないからです。

「どうして別居の家族は関係ないの?」と言う疑問もあるでしょう。

理由は簡単、「別居の家族は運転する頻度が少ない」からです。

運転者限定条件

運転者限定条件とは年齢ではなく、「誰」が運転するのかという条件を設定することです。

主に3種類あります。

- 限定なし:誰でも運転できる

- 本人と配偶者限定:本人と配偶者だけが運転できる

- 本人限定:本人のみ運転できる

それぞれ解説します。

1. 限定なし

その名の通り「誰でも」運転できます。

別居の家族や赤の他人に限らず、本人・配偶者以外にも同居の家族が運転する場合、「限定なし」で設定することをおすすめします。

2. 本人と配偶者限定

本人と配偶者だけが運転できます。

ご夫婦二人暮らしの場合は「本人と配偶者限定」で設定することがほとんどですが、別居の家族がたまに運転する場合は「限定なし」にする必要があります。

3. 本人限定

加入者本人だけが運転できます。

本人だけの一人暮らしや本人以外の家族は免許を持っていないなど、本人以外運転する可能性がない場合は「本人限定」に設定しましょう。

もちろん「本人限定」が最も補償範囲が狭いので、保険料が下がります。

運転者限定条件の罠

運転者限定条件の設定は上記の通りなのですが、ここで疑問に思った方は天才です。

いくら「夫婦2人暮らし」や「本人の1人暮らし」だからと言って、他の人(別居の家族、親族、友人など)が絶対に運転しないなんて考えにくいですよね。

「正月休みに実家に帰って来た息子が運転する」

「友人とドライブに行った帰りに、疲れたので運転を代わってもらう」

など、他の人が運転するかも知れないケースはいくらでも考えつきます。

であれば「全員『限定なし』で設定する必要があるのでは?」と考えることは当然です。

正解は「必ずしも『限定なし』にする必要はありません」です。

解説します。

他車運転特約

保険会社によりますが、自動車保険には「他車運転特約」が自動付帯されていることがほとんどです。

他車運転特約とはその名の通り、「他の車でも運転できますよ」という意味です。

前提として、自動車保険の契約時には運転する車を設定します。自動車保険は車1台ごとに契約する必要があるのです。

車を2台所有していれば保険も2つ、3台所有していれば保険も3つ必要になります。

他車運転特約にある「他車」とは保険に設定した車以外の車という意味です。

他車運転特約によって、保険に設定した車以外(レンタカーや友人の車)でも運転することができます。

もちろん他の車を運転するときには運転者が加入している自動車保険(の他車運転特約)が適用され、車の所有者の自動車保険は適用されません。

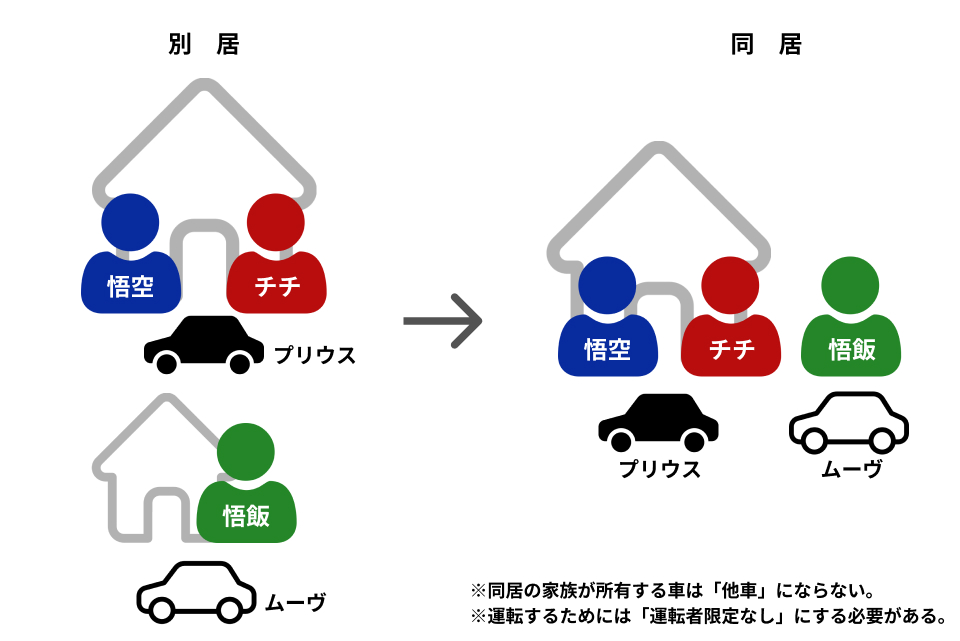

ただし、車の所有者が本人、配偶者、同居の家族の場合は「他の車」にはなりません。ここ重要です。

分かりやすく例え話をしましょう。

孫一家は悟空(父)とチチ(母)と悟飯(息子)の3人家族ですが、息子の悟飯は別居して一人暮らしをしています。

悟空とチチは共有で使う車としてプリウスを所有し、自動車保険は「本人・配偶者限定」で加入しています。

一方息子の悟飯はムーヴを所有し、「本人限定」で加入しています。

この場合、悟空とチチにとってムーヴは「他車」になるため「他車運転特約」が適用されます。

つまり悟空とチチはプリウスはもちろん、ムーヴを運転することができます。数年後、悟飯が一人暮らしをやめて実家に帰って来ました。実家に帰って来て同居の家族となると、ムーヴは「他車」にはなりませんので悟空もチチもムーヴを運転できません。悟飯がプリウスを運転することもできません。

運転するためには自動車保険を「限定なし」にする必要があります。

少しややこしいですよね。

運転者限定を設定するためのポイントは3つです。

- 運転者限定は同居の家族で考える

- 自動車保険を持っていない人には運転させない

(他車運転特約を持っていないから) - 自動車保険を持っていない人も運転する場合は「限定なし」

等級の仕組み

自動車保険の契約時に運転者条件によって保険料が変わることはわかったと思います。

運転者条件の他にも様々な条件で自動車保険の保険料は算出されます。

その条件の一つとして重要なのが「等級」の仕組みです。

自動車保険の等級は契約の期間や事故歴などに応じて定められ、等級によって保険料が変わります。

等級制度の基本

等級は概ね1〜20等級まであります。(マイナス等級や20等級以上が存在する保険会社もあります。)

等級が低いほど保険料が上がりますので、20等級が最も保険料を安く抑えることができます。

等級ごとに「割引率」が設定されており、元の保険料に等級ごとの割引率を掛けて実際の保険料を算出します。

例)元の保険料が1万円の場合

6等級:割引率13% → 8,700円

20等級:割引率63% → 3,700円

初めて自動車保険を契約するときは6等級からスタートし、事故がなければ(保険を使わなければ)1年で1等級上がります。

6等級から20等級になるまでは14年かかるというわけです。

事故に遭った場合

事故に遭い、自動車保険を使って治療費や修理費用を補償してもらった場合、等級が3つ下がります。

(軽微な事故は1等級ダウンの場合もあります)

加えて事故で3等級下がってから3年間は「事故あり係数」が適用され、さらに保険料が上がります。

3等級下がって保険料が上がり、さらに「事故あり係数」で保険料が上がるというダブルパンチです。

保険を使わないという選択肢も

事故になってしまった場合も「保険を使わない方が得する」ケースがあります。

例えば車両の修理費用で考えてみます。

車両の鈑金塗装修理で費用が5万円だったので自動車保険を使ったが、その後保険料が上がり、元々の保険料との差額が10万円だった。

この場合は保険を使わずに自費で修理することで保険料は上がらないので、その方が得です。

では修理費用や治療費諸々含めていくら以上なら保険を使うべきなのでしょうか。

現在の保険料や等級によって違うのはもちろんですが、私の個人的な見解は「20万円」です。

20万円より下なら自費で対応すべきだと思います。

実際には事故の際に保険会社に確認すると、ボーダーラインとなる金額を計算してくれるはずです。

保険料率

また難しい言葉が出て来ました。

保険料率も等級と同じく、保険料を算出するための重要な要素の一つです。

「保険料率」とは保険料を算出するための大元となる料率のことです。

難しいのでポイントを3つだけ理解すれば大丈夫です。

(実際には3つだけではなくもっと沢山の要素で料率は定められています)

- 保険料率は毎年変わる

- 年齢によって料率が違う

- 車種によって料率が違う

ただ、保険料率は加入者側ではどうしようもないことですので、あくまで保険料が決まる仕組みとして簡単に解説します。

毎年変わる

保険料率は毎年変わります。

例えば事故が極端に多くなると保険会社の負担が大きくなってしまうため保険料率が上がり、保険料も上がります。

4年ほど前までは保険料率は上昇傾向にありましたが近年は下降傾向です。

来年の保険料率がどうなるかは保険のプロでも分かりません。

年齢

年齢によって両立が違い、場合によっては20代の料率は上がり、40代の料率は下がるということもあり得ます。

近年は若年者と高齢者の料率が上昇傾向です。

車種

車種によっても料率が異なります。

簡単にいうと事故が多い車種は両立が高く、事故が少ない車種は料率が低いです。

保険料を安く抑えるために

最後に自動車保険の契約時に保険料を安く抑える方法を解説します。

誰でもいつでも使えるわけではありませんが、条件が合致すれば保険料を下げることができます。

セカンドカー割引き

自動車保険の新規契約時に保険料を抑える最もメジャーな方法です。

通常、新規契約時には6等級(6S等級)からスタートしますが「同居の家族に11等級以上の自動車保険(保険会社は問わない)を持っている人」がいれば7等級(7S等級)からスタートすることができます。

たった1等級と思うかも知れませんが、6等級と7等級では割引率が30%ほど開きがありますので、保険料に換算するとかなりの差額です。

自動車保険の新規契約時には必ず同居の家族の等級を確認しましょう。

契約後に後から変更できないので注意です。

ノンフリート多数割引(ミニフリート契約)

自動車を複数所有している場合、ミニフリート契約を結ぶことで2%ほど割引きされます。

ミニフリート契約とは複数台を一度に契約することです。

継続中の自動車保険がある場合、一旦解約して複数台まとめて契約することになります。

(保険の始期と契約者を揃える必要があります)

割引率がそれほど高くない割に契約手続きが面倒ですが、確実に安くすることができますし、契約更新時には一度に手続きできるので、後々には楽になるというメリットもあります。

子どもが契約するときは親の保険を譲る

高校や大学を卒業したての若い人が車を購入し、初めて自動車保険を契約する際によく使われる方法です。少しややこしいですがメリットは大きいです。

また例え話をしましょう。

悟飯は新しく車を購入しました。父親の悟空は現在プリウスを所有し、自動車保険は20等級です。

悟飯は新しく自動車保険を契約して7等級からスタートすると思っていましたが、保険会社の人がこのように言いました。

「お父様の悟空さんの保険を息子さんに名義変更して、お父様が7等級で新規契約した方がトータルは安くなりますよ」

なぜ、そんなことになるのか解説します。

年齢による保険料率と等級による割引率が違うからです。

一般的に若年者は保険料率が極めて高く、30〜50代に掛けて料率が下がります。

つまり、補償内容が同じ条件で契約したとしても悟飯より悟空の方が保険料が安くなります。

- 悟飯は保険料が高くなる

- 悟空は保険料が安くなる

ということを一旦頭に入れて下さい。

その上で次は等級の問題です。

前述したように等級によってそれぞれ割引率が設定されており、等級が上がるほど割引率が上がります。

当然ですが7等級よりも20等級の方が割引率が高いです。

ここで悟飯と悟空の話に戻します。

元々保険料が安く抑えられる悟空に割引率の高い20等級を持たせるよりも、保険料の高い悟飯に割引率の高い20等級を持たせた方が割引きの金額は大きくなります。

実際に悟空が20等級の保険を悟飯に譲った場合と譲らなかった場合に分けてトータルの保険料を計算してみました。

(実際の保険料計算はもっと複雑ですが、簡略化しました)

表1)保険を譲らなかった場合

| 契約者 | 車種 | 等級 | 割引率 | 元々の保険料 | 実際の保険料 (割引率適用後) |

| 悟空40歳 | プリウス | 20 | 63% | ¥10,000 | ¥3,700 |

| 悟飯20歳 | ムーヴ | 7 | 38% | ¥20,000 | ¥12,400 |

| 保険料の合計 | ¥16,100 | ||||

表2)保険を譲った場合

| 契約者 | 車種 | 等級 | 割引率 | 元々の保険料 | 実際の保険料 (割引率適用後) |

| 悟空40歳 | プリウス | 7 | 38% | ¥10,000 | ¥6,200 |

| 悟飯20歳 | ムーヴ | 20 | 63% | ¥20,000 | ¥7,400 |

| 保険料の合計 | ¥13,600 | ||||

元々の保険料が高い悟飯の保険に20等級が適用されることで保険料が安く抑えられていることが分かります。

逆に悟空の保険に7等級が適用されて保険料が高くなっていますが、元々の保険料が安いため、増額分も低く抑えられています。

同居の家族内に限り、新しく車を増やす(減らす)際に保険を移動することが出来ます。

お子さんが初めて車を購入する際は是非使いたい制度です。

長期(3年)契約

長期契約をすることで保険料を抑えることができる場合があります。

ただし、長期契約は諸刃の剣で、逆に高くなってしまうケースもあります。

料率が変わらない

長期契約期間中(3年契約の場合は3年間)は保険料率が変わりません。

もちろん予め決まっている年齢は予め計算されていますし、途中で車種の変更があった場合にはその都度適用されますが、大元の保険料率は契約時のものが適用されます。

通常は1年契約ですので、契約時にその年の保険料率が適用されます。

年によって料率が上がれば保険料は上がりますし、下がれば保険料も下がります。

つまり、長期契約期間中に保険料率が上がった場合に少し得をしますが、保険料率が下がった場合は損をする格好です。

等級が下がらない

長期契約のメリットはむしろこちらです。

長期契約は契約時に予め1年ごとに1等級上がることを前提に保険料を定めて契約しています。

もし契約期間中に事故を起こし、保険を使ったとしても契約期間を満了するまでは等級が下がって保険料が上がるということはありません。

しかも、契約満了時に3等級下がるというわけではなく(詳しくは難しいので省きますが)概ね2等級ダウンと事故あり係数2年(通常は3等級ダウンと事故あり係数3年)で済む場合が多いです。

さらに3年契約することで1年ごとの面倒な更新手続きも3年ごとに行えば良いので楽です。

長期契約については保険会社ごとにかなりルールが違うので詳細は保険会社への確認が必要ですが、メリットはかなり大きいと考えて良いでしょう。

中断中の契約を使う

同居の家族が中断している自動車保険を持っている場合、その契約を譲り受けて契約することができます。

例えば「父親が自動車を2台所有していたが1台を手放したので自動車保険を一つ中断している」などの場合です。

「車を新しく購入した」など(車両の移動)が伴う場合でないと譲り受けることが出来ず、一旦新規契約したけど後々に中断契約が見つかったとしても変更することは出来ません。

最後に

最後までお読み下さい、ありがとうございました。

自動車保険は補償内容や契約の方法により保険料が大きく変わってきます。

今回の記事が、お読みいただいた方のお役に立てれば幸いです。

詳細な内容は各保険会社によって異なります。

あくまで一般論としてお話ししていますので、詳細は加入している(もしくはこれから加入しようと思っている)保険会社に確認しましょう。

Auto Body Faith Garageでは鈑金塗装修理の現場以外でも、これまで培った自動車業界関連の経験や知識を広め、お客様の生活に少しでも役にたてる様に努めてまいります。

内容は記事執筆時(2024年5月)の情報です。